СМИ: эмитента стейблкоина USDC по итогам IPO оценили в $6,9 млрд

CryptoWatcher

Circle привлекла $1,1 млрд — почти вдвое выше, чем планировалось. Размещение обыкновенных акций эмитента USDC на NYSE прошло с переподпиской в 25 раз, пишет Bloomberg со ссылкой на осведомленные источники.

FDV в итоге составила $8,1 млрд.

Circle и ее инвесторы, в том числе CEO Джереми Аллэйр, продали суммарно 34 млн обыкновенных акций класса А по $31 за каждую.

Ведущими андеррайтерами выступят JPMorgan, Citigroup и Goldman Sachs.

Торги акциями под тикером CRCL начнутся 5 июня.

Изначально фирма планировала привлечь ~$600 млн при ориентире в $24-26 за акцию при оценке в $5,4 млрд.

Двумя днями ранее Circle повысила объем размещения до $896 млн с ожидаемой капитализацией в $7,2 млрд по верхней границе.

В начале апреля IPO отложили на неуказанный срок из-за неопределенности на рынках в свете пересмотра торговых пошлин президентом США Дональдом Трампом.

Позднее СМИ сообщили о возможном отказе Circle от IPO и продаже бизнеса за $5 млрд. Компания якобы вела переговоры с Coinbase и Ripple. Последняя пыталась поглотить Circle за $4–5 млрд, но получила отказ из-за «недостаточной суммы».

Coinbase выступала партнером фирмы по консорциуму Center, который отвечал за выпуск USDC. В августе 2023 года структуру упразднили вслед за покупкой биржей миноритарного пакета акций Circle. Последняя на себя взяла роль единоличного эмитента «стабильной монеты».

Хронология событийВ июле 2021 года Circle объявила, что станет публичной компанией через обратное слияние с Concord Acquisition Corp. Сообщалось, что ее акции попадут в листинг NYSE под тикером CRCL.

В конце 2022 года Circle расторгла сделку со SPAC. Этому предшествовал крах FTX, который ухудшил конъюнктуру на рынке цифровых активов и ослабил интерес Уолл-стрит к криптофирмам.

Стоимость компании до слияния оценили в $4,5 млрд, однако в феврале 2022 года сумма выросла до $9 млрд. Тогда же советы директоров организаций утвердили новое соглашение. Сделку предполагалось закрыть до 8 декабря с возможностью продления срока до 31 января 2023 года.

В феврале 2023 года CFO Джереми Фокс-Джин подчеркнула, что фирма не отказывается от планов по выходу на фондовый рынок, ожидая улучшения условий.

В ноябре того же года в Bloomberg узнали о возвращении к идее выхода на IPO. В январе 2024 года Circle конфиденциально подала заявку.

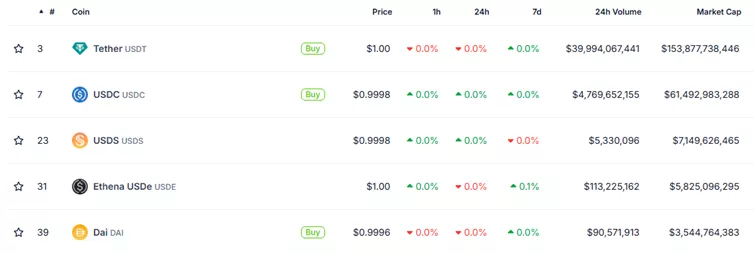

Ситуация в сектореВ июне 2025 года капитализация стейблкоинов впервые преодолела отметку в $250 млрд. Лидирует USDT от Tether с рыночной стоимостью свыше $153 млрд. За ним следует USDC от Circle с $61,4 млрд.

Citigroup спрогнозировал рост капитализации «стабильных монет» до $3,7 трлн через пять лет, а Standard Chartered — до ~$2 трлн к 2028 году.

IPO Circle состоялось в момент изменения нормативной среды для стейблкоинов. 19 мая Сенат продвинул законопроект GENIUS Act. Инициатива направлена на создание правовой базы для привязанных к доллару криптовалют и получила поддержку Трампа.

Документ требует полного обеспечения «стабильных монет» долларами США или высоколиквидными активами. Эмитенты с капитализацией свыше $50 млрд должны проходить ежегодный аудит.

22 мая в WSJ сообщили, что компании, совладельцами которых являются JPMorgan, Bank of America, CitiGroup, Wells Fargo и другие крупные банки, обсуждают запуск совместного стейблкоина.

В апреле Circle запустила новый продукт для платежей и трансграничных переводов как альтернативу Visa и Mastercard.

Ранее CEO Borderless Кевин Лехтинитти предупредил Circle о рисках ослабления ее позиций из-за выхода на биржу.

Напомним, в мае цена размещения акций торговой платформы eToro составила $52, что выше первоначального диапазона IPO в $46-50 и отражает повышенный спрос.

Аналогичные планы по выходу на фондовый рынок есть также у Gemini и Kraken.