Централизованные организации поглотили 30% эмиссии биткоина

CryptoWatcher

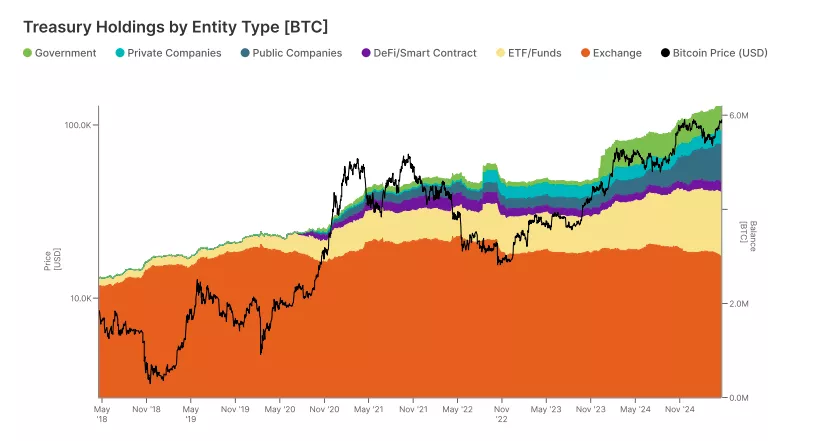

Поскольку 30,9% доступного предложения первой криптовалюты хранится в централизованных казначействах, рынок претерпел структурную трансформацию в сторону институциональной зрелости. Об этом говорится в отчете Gemini и Glassnode.

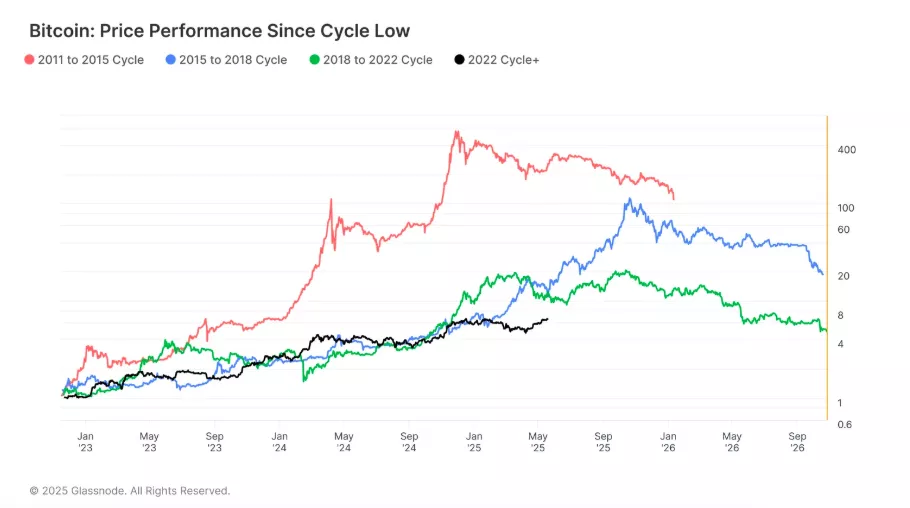

«По мере расширения внедрения, особенно среди суверенных и регулируемых финансовых организаций, годовая реализованная волатильность на всех временных интервалах — от недельного до годового — неуклонно снижалась с 2018 года», — говорится в документе.

Основываясь на этих показателях, аналитики прогнозируют «более устойчивые и упорядоченные ралли» цифровых активов по сравнению с резкими скачками, которые наблюдались раньше.

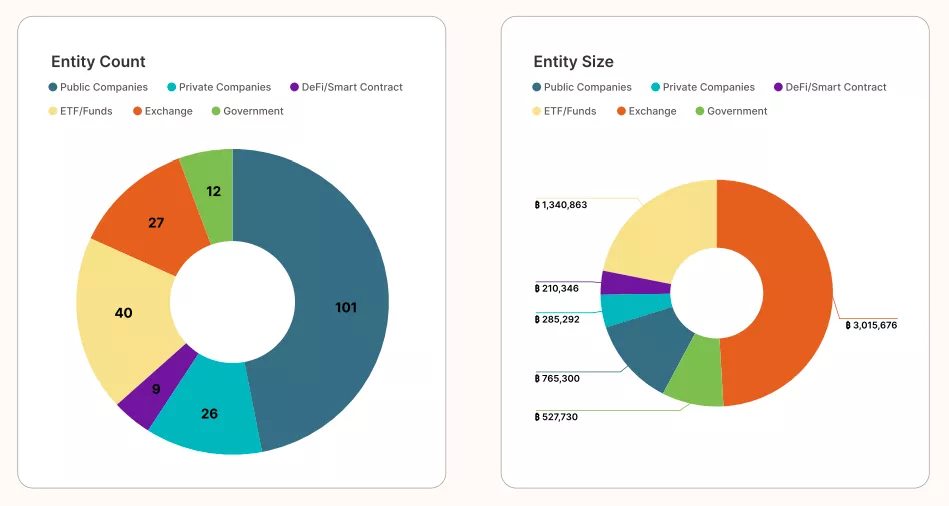

Владельцы запасовСогласно отчету, 30% эмиссии биткоина (~6,14 млн BTC стоимостью $661 млрд по курсу на момент написания) сосредоточены у 216 субъектов. Среди них:

- централизованные биржи;

- ETF и криптофонды;

- публичные компании;

- частные компании;

- DeFi и смарт-контракты;

- правительства.

По данным исследователей, наибольшее количество монет — 3,015 млн BTC — удерживают 27 централизованных бирж.

Самой крупной группой по числу представителей (101) стали публичные компании, но по накопленному объему они занимают третье место с показателем 765 300 BTC.

Второе место в обеих категориях принадлежит ETF на основе цифрового золота. В совокупности 40 биржевых фондов сконцентрировали 1,34 млн BTC.

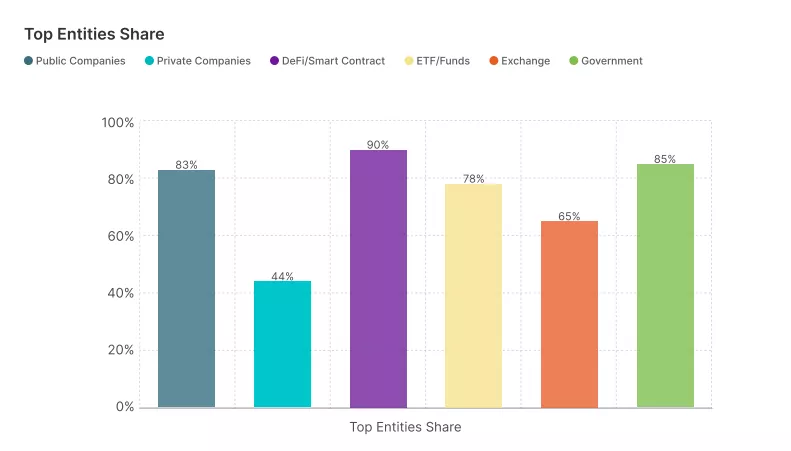

«Почти во всех институциональных категориях, за исключением частных компаний, три крупнейших субъекта контролируют от 65% до 90% общего объема активов, что подчеркивает доминирование ранних пользователей в сфере биткоин-казначейства. Эта тенденция особенно ярко выражена у DeFi, публичных компаний и фондов, где первопроходцы сформировали траекторию принятия», — отметили исследователи.

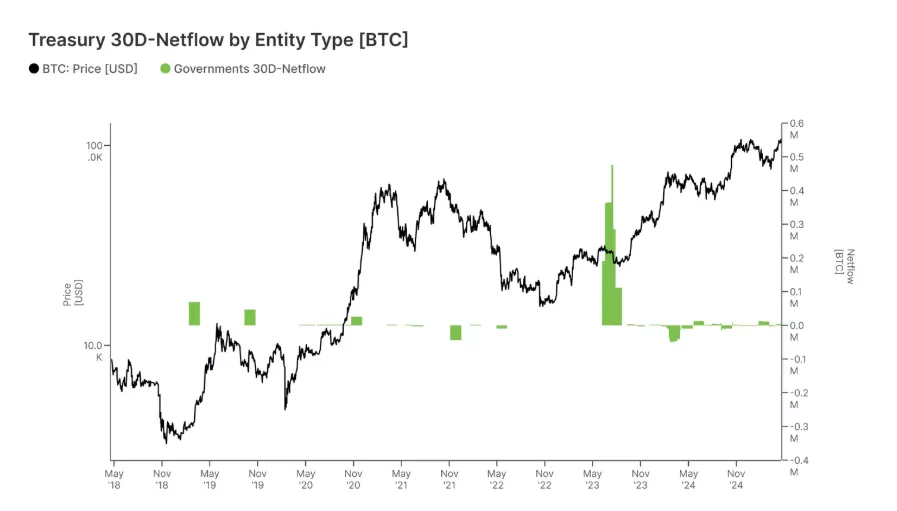

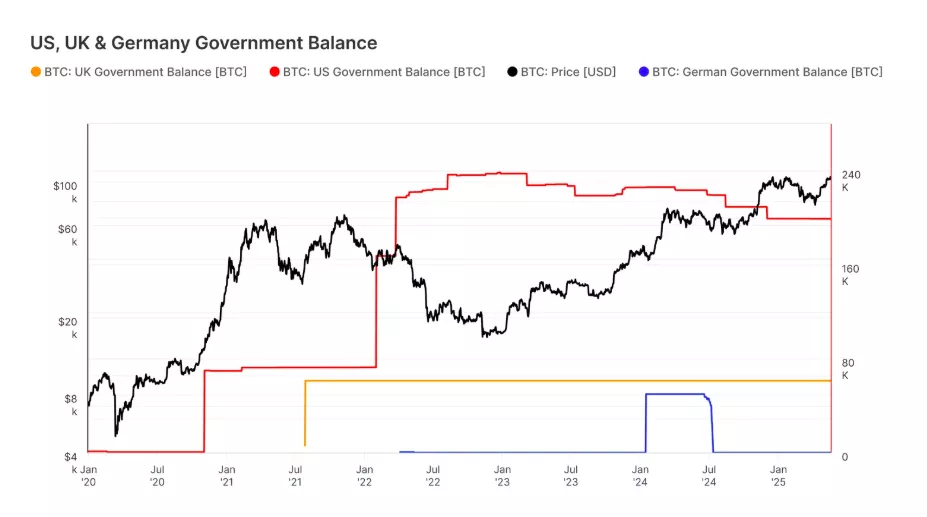

Правительства отстаютВ отличие от активных участников рынка, государственные казначейства редко проводят ребалансировки.

Их кошельки демонстрируют нечастые движения и слабую корреляцию с циклами биткоина, однако удерживаю достаточно, чтобы влиять на рынки во время продажи или перемещения монет, обратили внимание эксперты.

«Эта тенденция особенно очевидна в государственных казначействах США, Китая, Германии и Великобритании, где большинство монет приобретаются в результате правоприменительных действий, а не участия в рыночных операциях», — указали аналитики.

США остается крупнейшим держателем-государством с балансом более ~200 000 BTC. При этом основной объем обеспечили две конфискации:

- 69 369 BTC из дела Silk Road, изъятые в ноябре 2020 года;

- 94 643 BTC, изъятые по делу Bitfinex в феврале 2022 года.

По наблюдениям исследователей, Великобритания также накапливала биткоины через Национальное агентство по борьбе с преступностью.

Германия активно изымала монеты в ходе внутренних расследований, но официально ликвидировала все запасы первой криптовалюты в апреле 2025 года.

«[Государственные] резервы представляют собой структурно отдельный класс — спящий, но способный влиять на рынки при активации», — подчеркнули авторы отчета.

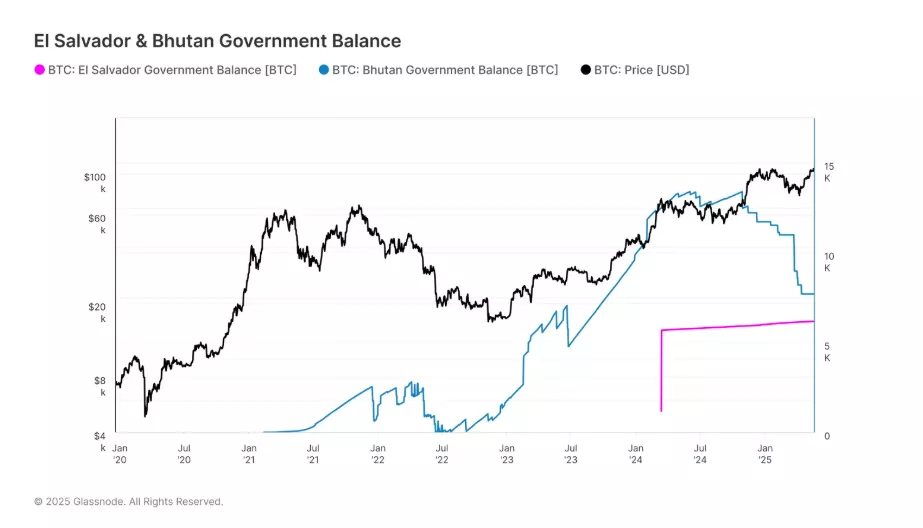

В исследовании отмечаются постоянные покупки властями Сальвадора и Королевства Бутан. Аналитики считают, что их действия обеспечивают «легитимность биткоина как актива суверенного уровня, поощряя более широкое институциональное участие и стабильность рынка».

Структурная эволюцияБиткоин по-прежнему остается рисковым активом, но его интеграция в традиционные финансы через ETF и другие инструменты сделала ценовое движение более «надежным и менее обусловленным спекулятивными крайностями», считают в Gemini.

«Структурная эволюция не устранила потенциал роста, но изменила его профиль. Вместо взрывных скачков недавние циклы привели к более устойчивым и упорядоченным ралли. Эта последовательность укрепляет институциональную уверенность и позиционирует биткоин как долгосрочный макроактив, подходящий для стратегического распределения наряду с традиционными средствами сбережения», — объяснили исследователи.

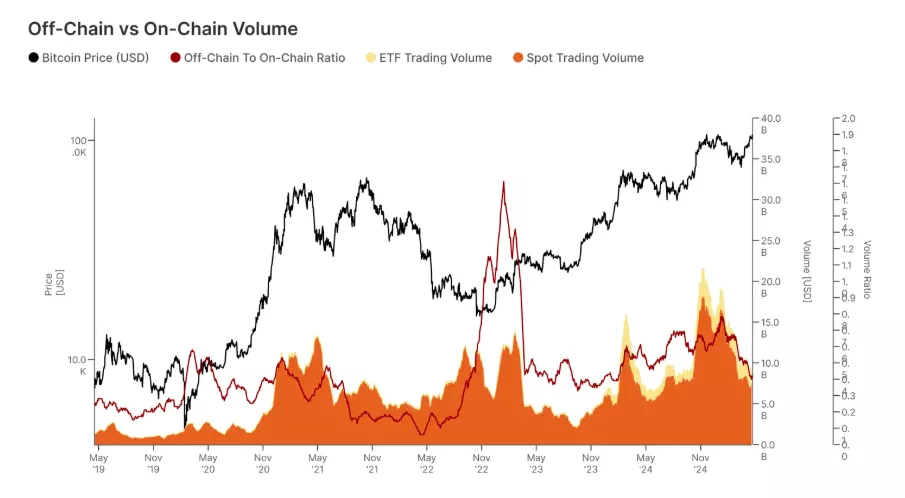

Институциональное принятие подтверждается и смещением объемов торгов: теперь их большая часть приходится на централизованные биржи, ETF и платформы деривативов. С приходом крупных игроков на крипторынок активность начала перетекать из ончейн-расчетов в офчейн-инфраструктуру, заключили аналитики.

Напомним, в Bernstein предсказали рост биткоин-запасов компаний до $330 млрд к 2029 году.