В Standard Chartered оценили влияние биткоин-стратегии корпораций на цифровое золото

CryptoWatcher

- За два месяца Strategy пополнила запасы первой криптовалюты на 74 000 BTC, «подражатели» — 47 000 BTC.

- С конца 2023 года биткоин-балансы бирж сократились на ~1 млн BTC.

- За 18 месяцев ликвидное предложение цифрового золота уменьшилось на 30%.

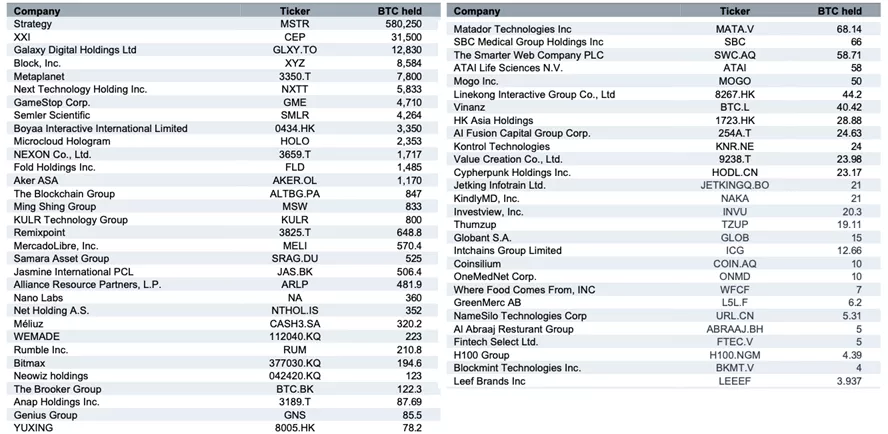

Согласно расчетам банка, 61 компания суммарно отразили на балансе 673 897 BTC — 3,2% от всего предложения. При этом у 58 из них NAV выше 1. Иными словами рыночная стоимость их биткоин-позиции превышает балансовую.

Половина корпораций в этой выборке имеют среднюю цену покупки выше $90 000, что делает их уязвимыми в случае коррекции. Значение существенно превышает показатель Strategy ($70 023).

«На данный момент это оправдано неэффективностью рынка, включая регуляторные барьеры для доступа участников и консервативные процессы инвесткомитетов. Но по мере ее устранения, монеты могут стать источником понижательного давления на котировки и волатильности», — говорится в обзоре.

Специалисты также отметили увеличение числа приобретенных указанными 61 компаниями биткоинов вдвое за два месяца — с менее 50 000 BTC до ~100 000 BTC.

В этом отношении темпы покупки шли быстрее, чем у Strategy. Последняя добавила 74 000 BTC, «подражатели» — 47 000 BTC, подсчитали аналитики.

Ранее сооснователь Strategy Майкл Сэйлор заверил, что капитальная структура компании построена таким образом, чтобы сохраняться стабильной, даже если биткоин упадет на 90% и «останется на этом уровне в течение четырех или пяти лет».

Предприниматель выразил уверенность, что в будущем капитализация корпорации вырастет до $10 трлн.

По мнению экспертов Bernstein, биткоин-стратегия применима не к каждому проекту. Самые подходящие кандидаты — компании с низким темпом роста и высоким объемом денежных средств.

Аналитики предполагают, что к 2029 году организации увеличат объем цифрового золота на балансе до $330 млрд, а Strategy останется лидером по закупкам.

Бычий сценарий от SygnumПо данным Sygnum, аккумулирование монет институциональными инвесторами и корпорациями привело к уменьшению ликвидного предложения на 30% за последние 18 месяцев. Это создает условия для «шока спроса и волатильности котировок в сторону роста».

Согласно расчетам специалистов, с конца 2023 года биткоин-балансы бирж сократились на ~1 млн BTC. Эта тенденция ускоряется, поскольку все больше фондов выпускают акции или облигации для покупки первой криптовалюты, что еще больше поглощает доступное предложение, подчеркнули эксперты.

Благоприятный фон создает геополитическая и финансовая неопределенность, особенно в связи с ослаблением USD и ростом госдолга США.

В Sygnum также упомянули принятие законов о создании SBR тремя американскими штатами, а также аналогичные сигналы за рубежом, в частности в Пакистане и Великобритании.

К настоящему моменту инициативу одобрили в Техасе, Нью-Гэмпшире и Аризоне. В Оклахоме, Монтана, Пенсильвания, Северная и Южная Дакота, а также Вайоминге попытки создать SBR провалились.

Хотя покупки монет в стратегический биткоин-резерв на федеральном уровне не состоялись, эксперты считают, что их начало станет основным катализатором роста, в том числе «из-за сигнального эффекта».

Интерес к первой криптовалюте также подпитывает нестабильность TradFi – в мае на долговом рынке США прокатилась волна продаж, которая усилила интерес к золоту и его цифровому аналогу.

Специалисты также отметили улучшение профиля волатильности биткоина. За последние три года показатель в сторону повышения превосходил его аналог на понижение, что является признаком зрелости актива и растущего участия институциональных инвесторов, пояснили они.

Напомним, к 2045 году компании с биткоин-резервами будут удерживать 50% всего объема первой криптовалюты в 21 млн монет, согласно Джессу Майерсу из Moon Inc.

Ранее в Bernstein предсказали рост оценки цифрового золота на балансе корпораций до $330 млрд к 2029 году.