Эксперты оценили риски и потенциал биткоина для инвесторов

CryptoWatcher

- Специалисты посоветовали компаниям пересмотреть свои стратегии и быть готовыми к резкой коррекции крипторынка.

- В Bitwise рассказали, что умеренное включение биткоина (до 5-10% портфеля) способно увеличить доходность инвестиций.

Специалист посоветовал компаниям, инвестирующим в биткоин, подготовиться к такому сценарию.

«Зыбкая почва»Эксперт подчеркнул, что цифровое золото находится на «очень зыбкой почве». Аммус призвал корпоративных инвесторов пересмотреть свои стратегии, если их бизнес-модели не выдержат подобного стресса.

«Думаю, мы приближаемся к очень шаткой вершине и последующему падению», — подчеркнул он.

По словам эксперта, исторически пик цены биткоина наступал через 12-18 месяцев после халвинга. Аммус допустил, что курс еще может достичь $200 000 в текущем цикле. Однако он напомнил, что с момента достижения дна актив уже показал рост более чем на 600%.

Телеведущий и основатель компании Heisenberg Capital Макс Кайзер также выразил сомнения в способности новых корпоративных игроков выдержать типичную для биткоина волатильность на медвежьих рынках.

Он привел в пример основателя Strategy Майкла Сэйлора, который продолжал покупать первую криптовалюту даже на просадках. Эксперт усомнился, что его последователи проявят такую же дисциплину.

Переосмыслить стратегиюCIO Bitwise Мэтт Хоуган призвал инвесторов переосмыслить подход к биткоину в традиционных портфелях. По его мнению, такой пересмотр может увеличить доходность и одновременно снизить риски.

Хоуган подчеркнул, что цифровое золото не следует добавлять изолированно. Его нужно рассматривать в контексте всего риск-бюджета инвестора.

Биткоин известен высокой волатильностью, которая в три-четыре раза превышает колебания индекса S&P 500. Однако низкая корреляция первой криптовалюты с акциями и облигациями позволяет ей улучшать общие показатели портфеля, заявил Хоуган.

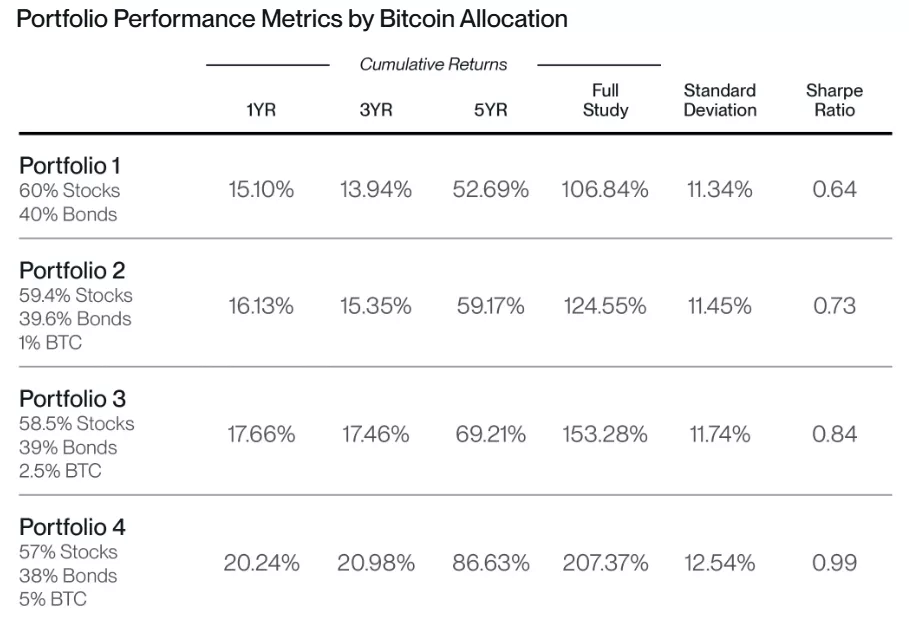

5% на биткоинВ качестве примера CIO Bitwise привел данные за период с 2017 по 2024 год. Аллокация 5% портфеля в биткоин (за счет сокращения доли акций до 57% и облигаций до 38%) повысила общую доходность со 107% до 207%. Волатильность при этом выросла незначительно — с 11,3% до 12,5%.

Хоуган признал, что многие участники рынка управляют личными портфелями иначе. Они часто предпочитают так называемые «штанговые» (barbelled) структуры: крупные вложения в криптовалюты и фиат или фонды денежного рынка, тогда как на прочие активы приходится минимальная доля.

По словам эксперта, если инвестор выделит 5% на биткоин и одновременно увеличит долю облигаций на 5%, это теоретически снизит риск по акциям. Исторические данные демонстрируют: такая комплексная корректировка принесла бы более высокую доходность, чем стандартный портфель 60/40.

Хоуган подчеркнул, что дальнейшая оптимизация — например, портфель из 40% акций, 50% облигаций и 10% биткоина — могла бы показать еще большую доходность и меньший риск по сравнению с первоначальным примером (простое добавление 5% BTC).

Напомним, в мае эксперты Bernstein предсказали рост запасов первой криптовалюты компаний до $330 млрд к 2029 году.

Позднее в Standard Chartered оценили влияние биткоин-стратегии корпораций на цифровое золото.